Чи платити за власний туалет, або Все, що треба знати про новий податок на нерухомість. Фото ridna.ua

Чи платити за власний туалет, або Все, що треба знати про новий податок на нерухомість. Фото ridna.ua

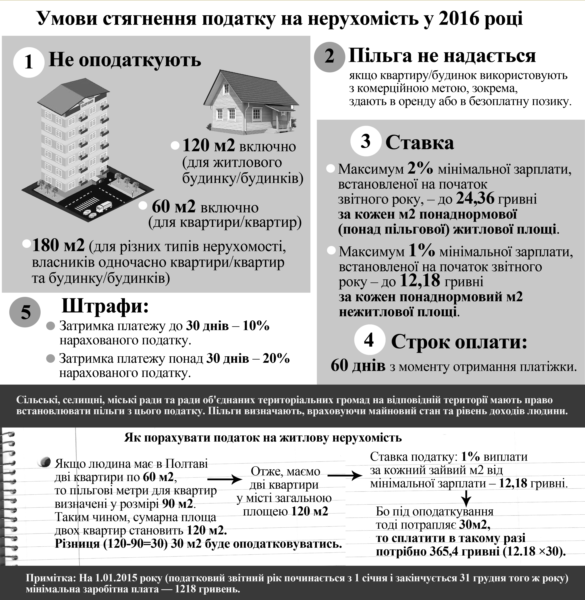

Платити за свою нерухомість будуть не всі, а лише ті власники квартир , площа яких перевищує 60 кв.м – квартири та 120 кв.м – будинки. Досі податок стосувався лише власників квартир площею понад 80 м2 і власників будинків площею 160 м2. Для різних типів об’єктів житлової нерухомості, в тому числі їх часток (у разі одночасного перебування у власності платника податку квартири/квартир та житлового будинку/будинків, у тому числі їх часток), – 180 м2. З 1 липня поточного року протягом 60 днів необхідно сплатити податок на нерухомість за минулий рік.

Термін, протягом якого слід зробити оплату, спливе 29 серпня включно.

- Цікаво, що податок на нерухомість в Україні насправді уже 2 роки, з 1 січня 2014 року. Однак сплачувати його почали лише минулого року. Це пов’язано з тим, що платити треба з наступного року після набуття чинності. Тобто в 2015 році сплачували за минулий рік, а в поточному році платимо за 2015 рік, і вже за новими ставками.

Хто і за що платитиме

Сплачувати за «зайві» метри доведеться не лише за квартири та будинки, а й за іншу нерухомість:

- – прибудову до житлового будинку (це частина будинку, розташована поза контуром його капітальних зовнішніх стін, і яка має з основною частиною будинку одну (або більше) спільну капітальну стіну;

- – котедж;

- – кімнати у багатосімейних (комунальних) квартирах;

- – дачу, садовий будинок;

- – готельні будівлі, ресторани, бари, туристичні бази, гірські притулки;

- – табори для відпочинку, будинки відпочинку;

- – офісні та торговельні будівлі, павільйони та зали для ярмарків;

- – станції технічного обслуговування автомобілів;

- – їдальні, кафе, закусочні, бази та склади підприємств торгівлі й громадського харчування, будівлі підприємств побутового обслуговування;

- – гаражі (наземні й підземні) та криті автомобільні стоянки;

- – промислові будівлі та склади;

- – будівлі для публічних виступів (казино, ігорні будинки);

- – господарські (присадибні) будівлі: сараї, хліви, гаражі, літні кухні, майстерні, вбиральні, погреби, навіси, котельні, бойлерні, трансформаторні підстанції тощо;

Якщо нерухомість має кількох власників, то кожен власник сплачує податок за належну їм частку. Якщо ж квартира, будинок, чи інша нерухомість перебуває у спільній сумісній власності кількох осіб, але не поділений в натурі, то сплачувати податок буде один із власників за згодою інших. В інакшому разі кожен із власників має сплачувати за свою частку.

База оподаткування, тобто, власне, за що саме доведеться заплатити, – загальна площа житлової та нежитлової нерухомості, в тому числі його часток. Податкова має усю необхідну інформацію, яку отримала з Держреєстру речових прав на нерухоме майно.

- Розмір встановлених ставок не може перевищувати 2% розміру мінімальної заробітної плати за 1 м2 житлової площі, та 1% за 1 м2 нежитлової площі, за яку треба платити.

Якщо зросте розмір мінімальної зарплати, відповідно, зросте і сума податку на нерухомість.

Ставка податку залежить від розміру мінімальної заробітної плати, встановленої законом на 1 січня звітного (податкового) року за 1 м2 бази оподаткування.

Ставки податку затверджують сільські, селищні, міські ради. Наприклад, у Полтаві встановлені ставки податку для об’єктів житлової нерухомості, що перебувають у власності фізичних та юридичних осіб, не залежно від місця розташування (зональності) та типів об’єктів нерухомості у розмірі 1% розміру мінімальної заробітної плати за 1м2.

А ставки податку для об’єктів нежитлової нерухомості, що перебувають у власності фізичних осіб, не залежно від місця розташування (зональності) – у розмірі 0,2% від мінімальної заробітної плати за 1м2. Це не стосується такої нерухомості:

- – вбиральні;

- – погреби;

- – навіси (ставка оподаткування на них – нульова).

На яку нерухомість пільгу не дадуть:

- – якщо площа перевищує п’ятикратний розмір неоподатковуваної площі, затвердженої місцевою владою;

- – нерухомість, яку власники використовують з метою одержання доходів (здаються в оренду, лізинг, позичку, використовуються у підприємницькій діяльності).

- Наприклад, у Полтаві база оподаткування об’єкта житлової нерухомості, в тому числі її часток, що перебувають у власності зменшується:

- – для квартир незалежно від їх кількості – на 90 м2.

- – для житлових будинків незалежно від їх кількості – на 200 м2;

- – для різних типів об’єктів житлової нерухомості в тому числі їх часток (у разі одночасного перебування у власності платника податку квартири/квартир та житлового будинку/будинків, у тому числі їх часток), – на 290 м2.

Якщо отримуєте субсидію – не маєте права претендувати на «пільговий» податок.

Приклади оподаткування

1. Якщо людина у Полтаві має будинок площею 160 м2 та господарську будівлю 60 м2, то на будинок – застосовується пільга, а за господарську будівлю буде нарахований податок. Якщо людина має три господарські будівлі, різної площі: 60, 50, 30 м2, то на вказані господарські будівлі буде нарахований податок.

2. Якщо людина має у місті квартиру площею 55,08 м2 і будинок у сільській місцевості площею 60 м2, то в такому разі звільняється від сплати податку.

3. Якщо людина має у власності житловий будинок площею 80 м2, господарську будівлю площею 38 м2, а біля житлового будинку кілька навісних будівель (на кшталт веранд), то в Полтаві оподаткуванню підлягає тільки господарська будівля. У сільській місцевості, можливо, доведеться сплачувати й за навісні будівлі, якщо таке рішення прийме місцева влада.

4.Якщо людина має у власності в Полтаві багато часток у різних квартирах, то пільгові метри для квартир визначені у розмірі 90 м2. Різниця буде оподатковуватись.

Порядок сплати податку

Сплатити податок слід протягом 60 днів з дня вручення податкового повідомлення. Таке повідомлення та платіжні реквізити, надсилають або вручають.

Якщо нерухомість нещодавно збудували (ввели в експлуатацію), то сплачувати податок треба з місяця, в якому виникло право власності на такий об’єкт.

Якщо нерухомість протягом року продали чи купили, в такому разі податок обчислюється для попереднього власника за період з 1 січня цього року до початку того місяця, в якому він втратив право власності на будинок, квартиру чи іншу нерухомість; а для нового власника – починаючи з місяця, в якому він став законним власником.

Що робити, коли прийшла платіжка з неправильними даними

Слід звернутися з письмовою заявою до податкової за місцем проживання (реєстрації) для проведення звірки даних. Якщо власник нерухомості підтвердить за допомогою оригіналів документів помилку податківців, зроблять перерахунок суми податку і нададуть нове податкове повідомлення-рішення, а попереднє скасують.

За яку нерухомість можна не платити

- – будівлі дитячих будинків сімейного типу;

- – житлова нерухомість, що не придатна для проживання, зокрема аварійна (якщо є відповідне рішення місцевої влади);

- – нерухомість, що належить дітям-сиротам, дітям, позбавленим батьківського піклування, дітям-інвалідам та іншим категоріям. Але з розрахунку не більше одного об’єкта нерухомості на дитину;

- – нерухомість, яку використовують суб’єкти господарювання малого та середнього бізнесу, що провадять свою діяльність у малих архітектурних формах та на ринках.

Кошти, які надходять в результаті сплати податку на нерухомість, спрямовуватимуться на потреби громади того населеного пункту, де знаходиться нерухомість.

При підготовці матеріалу використано роз’яснення Головного управління ДФС у Полтавській області.